Mateus Melis • 20/03/2023

A Fundação Getúlio Vargas (FGV) liberou os gabaritos preliminares do concurso Receita Federal! As provas objetiva e discursiva foram aplicadas no dia 19/3 para mais de 156 mil inscritos aos cargos de Analista-Tributário e Auditor-Fiscal.

No turno da manhã foram provas de conhecimentos básicos, enquanto que no turno da tarde foram aplicadas as provas de conhecimentos específicos e discursiva.

As provas objetiva e discursiva do concurso Receita Federal foram aplicadas no dia 19/3 para mais de 156 mil inscritos aos cargos de Analista-Tributário e Auditor-Fiscal.

De acordo com o edital, os candidatos poderão interpor recursos num prazo de dois dias úteis. Para a realização do procedimento, o concurseiro deverá acessar a página do concurso no portal da banca FGV.

O Direção Concursos realizou a correção extraoficial das questões aplicadas para ambos os cargos ofertados no certame. Você pode conferir todos os detalhes clicando nos links abaixo:

- Confira o gabarito extraoficial do cargo de Analista-Tributário; e

- Confira o gabarito extraoficial do cargo de Auditor-Fiscal.

Veja também a correção dos gabaritos nos vídeos abaixo:

Analista-Tributário:

Auditor-Fiscal:

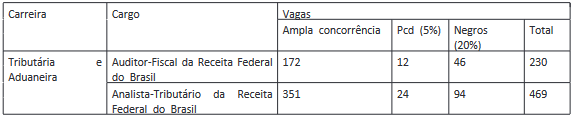

Organizado pela Fundação Getúlio Vargas (FGV), o certame é destinado ao provimento de 699 vagas. Veja abaixo a distribuição das oportunidades entre os cargos:

- Auditor-Fiscal: 230 vagas; e

- Analista-Tributário: 469 vagas.

Confira detalhes sobre o concurso, além de informações sobre cada carreira!

- Quais os cargos e vagas do concurso Receita Federal?

- Nomeação de mais de 2 mil aprovados?

- Quais as etapas do concurso Receita Federal?

- Matérias cobradas no concurso Receita Federal

- Próximas etapas do concurso Receita Federal

- Quanto ganha um servidor da Receita Federal?

- O que faz o Auditor Fiscal da Receita Federal? E o Analista Tributário?

- Conteúdos programáticos edital Receita Federal

- Onde trabalhar após ser aprovado?

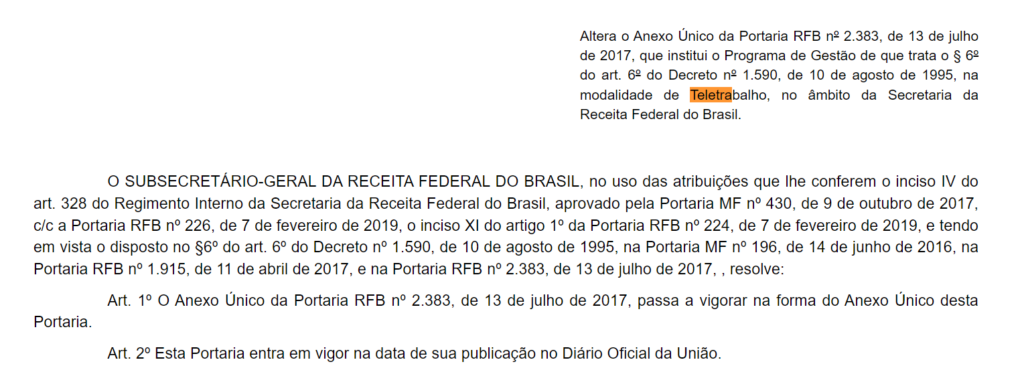

- É possível trabalhar de casa (home office) na Receita Federal?

- Cargos vagos Receita Federal

- Últimos concursos da Receita Federal

- Diferenças entre o novo edital e os editais anteriores

- Provas anteriores

- Resumo e situação do concurso

ESTUDE PARA A RECEITA COM O DIREÇÃO

Quais os cargos e vagas do concurso Receita Federal?

O edital foi destinado ao preenchimento de 699 vagas para os cargos de Analista-Tributário e Auditor-Fiscal. Veja abaixo a divisão das oportunidades:

- Auditor-Fiscal da Receita Federal do Brasil: 172 vagas ampla // 12 vagas PCDs // 46 vagas cotas negros;

- Analista-Tributário da Receita Federal do Brasil: 351 vagas ampla // 24 vagas PCDs // 94 vagas cotas negros;

Nomeação de mais de 2 mil aprovados?

Após a aplicação das provas objetivas do concurso Receita Federal, a expectativa do concurseiro (além dos resultados das fases do certame) fica pelo ingresso dos aprovados. Mas afinal, quantos candidatos serão nomeados?

Em 19 de janeiro, o edital do concurso Receita Federal passou por retificação. A atualização do decreto Nº 9.739/2019 abriu a possibilidade de o governo federal chamar o triplo (3x) da quantidade de vagas ofertadas no certame.

Isso significa dizer que no caso do edital da Receita (699 vagas) podem ser realizadas 2.097 nomeações! Veja:

- Analista-Tributário: 469 vagas / 1.407 nomeações; e

- Auditor-Fiscal: 230 vagas / 690 nomeações.

Cabe destacar que essa é apenas uma possibilidade! Não há garantias de que todos os aprovados serão convocados.

Quais as etapas do concurso Receita Federal?

Os candidatos serão avaliados por meio de três etapas:

- 1ª etapa

- Prova objetiva. de caráter eliminatório e classificatório;

- Prova discursiva, de caráter eliminatório e classificatório; e

- Vida pregressa; de caráter eliminatório.

- 2ª etapa

- Curso de formação, de caráter eliminatório.

Matérias cobradas no concurso Receita Federal

Analista-Tributário

- Conhecimentos Básicos

- Língua Portuguesa – 15 questões;

- Língua Inglesa – 10 questões;

- Raciocínio Lógico-Matemático e Estatística – 10 questões;

- Contabilidade Geral – 10 questões;

- Administração Geral e Pública – 10 questões;

- Fluência em Dados – 15 questões;

- Conhecimentos Específicos

- Direito Constitucional – 14 questões;

- Direito Administrativo – 12 questões;

- Direito Tributário e Previdenciário – 16 questões;

- Legislação Tributária – 14 questões;

- Legislação Aduaneira – 14 questões;

Auditor-Fiscal

- Conhecimentos Básicos

- Língua Portuguesa – 10 questões;

- Língua Inglesa – 8 questões;

- Raciocínio Lógico-Matemático – 8 questões;

- Estatística – 6 questões;

- Economia e Finanças Públicas – 6 questões;

- Administração Geral – 8 questões;

- Administração Pública – 8 questões;

- Auditoria – 8 questões;

- Contabilidade Geral e Pública – 8 questões;

- Fluência em Dados – 10 questões.

- Conhecimentos Específicos

- Direito Administrativo – 8 questões;

- Direito Constitucional – 8 questões;

- Direito Previdenciário – 8 questões;

- Direito Tributário – 10 questões;

- Legislação Tributária – 8 questões;

- Legislação Aduaneira – 8 questões;

- Comércio Internacional – 10 questões.

Provas objetivas Receita Federal

As provas objetiva e discursiva foram aplicadas no dia 19/3/2023 (em todas as capitais), sendo:

- a) No turno da manhã (das 8h às 12h30): Prova Objetiva de conhecimentos básicos; e

- b) No turno da tarde (das 15h às 19h30): Prova Objetiva de conhecimentos específicos e Prova Discursiva.

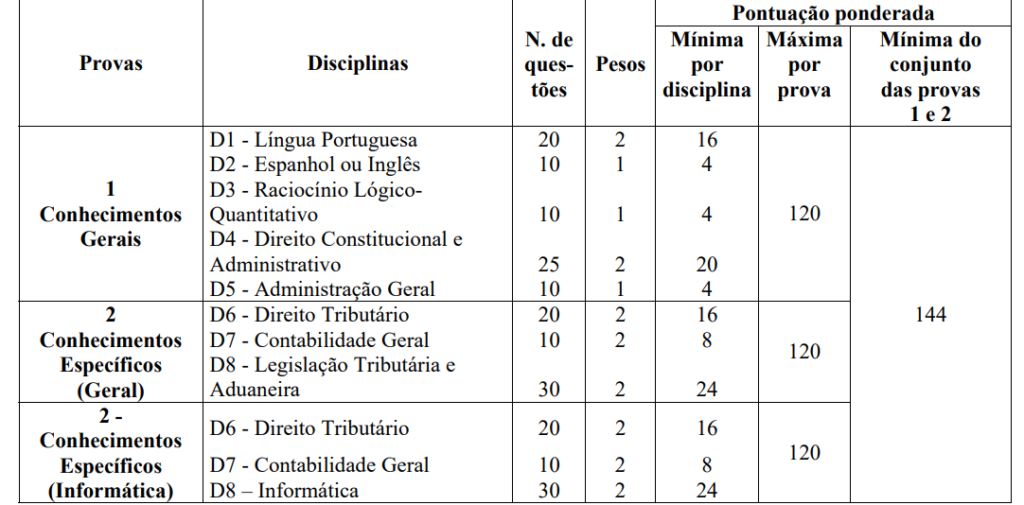

Foram provas objetivas de múltipla escolha, sendo, ao todo, 140 questões. Cada questão contou com 5 alternativas (A, B, C, D e E) e apenas uma única resposta correta.

Cada questão valerá 1 ponto e será considerado o aprovado que, cumulativamente:

- a) Obtiver 50% (cinquenta por cento) de acertos em Conhecimentos Básicos;

- b) Obtiver 50% (cinquenta por cento) de acertos em Conhecimentos Específicos; e

- c) Não obter nota igual a 0 (zero) em nenhuma das disciplinas.

Como foi a prova discursiva?

Conforme indicado no edital, para o cargo de Auditor, os candidatos foram avaliados por meio de 2 questões discursivas, valendo 30 pontos cada (baseadas no conteúdo programático de conteúdos específicos).

Para a carreira de Analista, os candidatos foram avaliados por meio de 1 questão discursiva, valendo 30 pontos (baseada no conteúdo programático de conhecimentos específicos do edital do concurso Receita Federal).

Quais os mínimos exigidos pela prova objetiva?

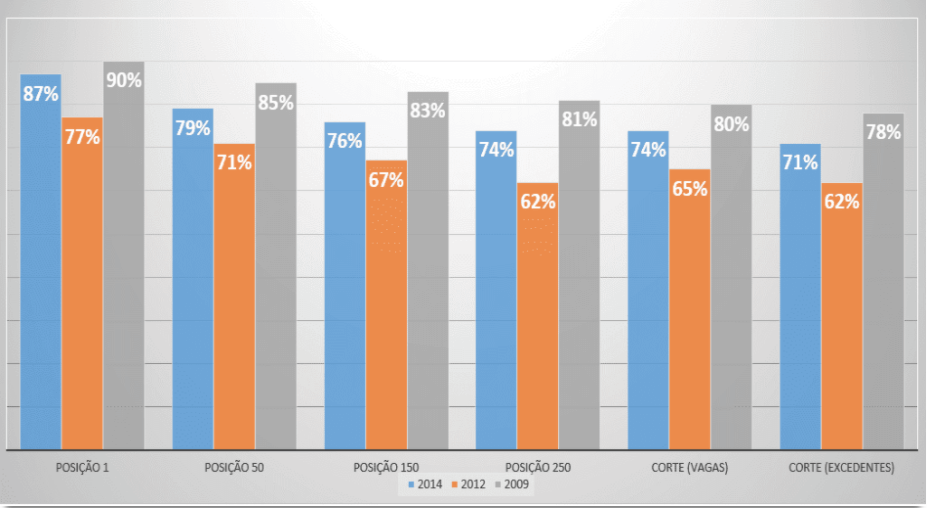

Diferente dos últimos editais, o novo concurso Receita Federal não exigiu os mínimos que foram aplicados nos editais da Receita de 20012 e 2014.

À época dos editais anteriores, os candidatos deveriam fazer 40% dos pontos em cada uma das matérias e obter uma média global acima de 60%.

Agora, o candidato será classificado caso (cumulativamente):

- a) Obtiver 50% (cinquenta por cento) de acertos em Conhecimentos Básicos;

- b) Obtiver 50% (cinquenta por cento) de acertos em Conhecimentos Específicos; e

- c) Não obter nota igual a 0 (zero) em nenhuma das disciplinas.

Já na prova discursiva, estarão reprovados aqueles que obtiverem nota menor a 50% do total prova, ou seja, 15 pontos. Saiba todos os detalhes!

Próximas etapas do concurso Receita Federal

Além das provas objetiva e discursiva, os candidatos do concurso Receita Federal também serão avaliados por meio da vida pregressa e o curso de formação.

Vida pregressa

Para a vida pregressa, serão convocados os candidatos aprovados na prova discursiva. A etapa, conforme indicado anteriormente, será de caráter eliminatório.

A sindicância de vida pregressa busca examinar o perfil social do candidato sobre a vida pregressa e atual. Serão avaliados os aspectos:

- Social;

- Funcional;

- Civil; e

- Criminal.

Para esta etapa, o candidato deverá entregar (às suas expensas) os seguintes documentos:

- a) Certidão dos setores de distribuição dos foros criminais da Justiça Federal, Estadual e Eleitoral dos lugares em que tenha residido o candidato nos últimos 5 (cinco) anos;

- b) Declaração firmada pelo candidato, da qual conste não haver sofrido condenação definitiva por crime ou contravenção, nem penalidade disciplinar de demissão, no exercício de cargo ou de destituição de função pública;

- c) Declaração do órgão público, ao qual esteja vinculado o candidato à data da convocação para a Segunda Etapa, que não tenha sofrido punição em processo disciplinar por ato de improbidade administrativa mediante decisão de que não caiba recurso hierárquico; e

- d) Folha de antecedentes expedida pela Polícia do Distrito Federal ou dos Estados onde residiu o candidato, nos últimos 5 (cinco) anos, expedida, no máximo, há 6 (seis ) meses. 11.5. Os fatos listados nos subitens seguintes maculam o proceder irrepreensível e a idoneidade moral inatacável que o candidato deve ostentar:

- a) Ter sido condenado em ação penal transitada em julgado ou excluído do serviço público em decorrência de procedimento administrativo disciplinar;

- b) Possuir registros criminais; e

- c) Fazer declaração falsa ou omitir registro relevante sobre sua vida pregressa.

Nesta etapa será eliminado o candidato que:

- a) Deixar de apresentar quaisquer das certidões e cópias dos documentos exigidos no subitem deste Edital, no prazo estabelecido em instrumento especifico;

- b) Apresentar documento e/ou certidão falsos;

- c) Apresentar certidão com o prazo de validade vencido; e

- d) Apresentar documento, certidão ou cópia rasurada ou com indício de rasura.

Curso de formação concurso Receita Federal

Após a primeira etapa (provas objetiva, discursiva e sindicância de vida pregressa), os candidatos serão avaliados pelo curso de formação.

O curso terá caráter eliminatório e será realizado na modalidade EAD (Ensino a distância), com provas online e, presencialmente, em até 5 polos:

a) Brasília/DF;

b) Manaus/AM;

c) Recife/PE;

d) São Paulo/SP; e

e) Curitiba/PR.

O curso de formação terá duração de, aproximadamente, 240 horas para o cargo de Auditor Fiscal e 160 horas para o cargo de Analista Tributário.

Quanto ganha um servidor da Receita Federal?

O salário inicial do aprovado será de:

- Analista-Tributário: R$ 11.684,39; e

- Auditor-Fiscal: R$ 21.029,09.

Mas é importante reforçar que além das remunerações, o servidor da Receita Federal ainda faz jus a diversos outros benefícios! O primeiro deles é o bônus de eficiência.

O bônus de eficiência é constituído pela distribuição do valor arrecadado com o pagamento de multas tributárias e aduaneiras, bem como com o leilão de mercadorias apreendidas pela Receita Federal.

O bônus ainda precisa ser regulamentado. Em 2021, após previsão de reajuste para a Polícia Rodoviária Federal (PRF), Polícia Federal (PF) e Depen, servidores da Receita que possuíam funções de chefia iniciaram a entrega dos cargos como forma de protesto pela não regulamentação do bônus. Saiba mais detalhes!

Enquanto o bônus de eficiência estiver pendente, os valores serão fixos, no valor de R$ 3.000,00 por mês aos Auditores-Fiscais e R$1.800,00 mensais aos Analistas-Tributários. O servidor só passa a receber o valor do bônus após um ano de serviço, variando de acordo com o tempo de atividade do cargo.

O aprovado no concurso Receita Federal ainda fará jus aos seguintes benefícios:

- R$ 101,56 referente ao Plano de Saúde (valor para cada dependente)

- R$ 458,00 referente ao Auxílio Alimentação

- R$ 351,00 referente ao Auxílio Pré-Escolar (valor por dependente, do nascimento até os 6 anos de idade).

Além de tudo o que falamos, há ainda a indenização de fronteira. Caso você esteja atuando em uma cidade de fronteira, fará jus a mais R$91,00 por dia a título de indenização (ou seja, este valor é líquido, não há tributação sobre ele).

Isto significa cerca de mais R$ 1.820,00 líquidos por mês. Assim, mesmo que você esteja morando em uma cidade mais remota, não terá dificuldades em pagar algumas passagens aéreas para visitar sua família periodicamente!

Após 3 anos na carreia, o Analista recebe um vencimento de R$ 12.399,56, um bônus de eficiência de R$ 1.800,00, auxílio alimentação de R$ 458,00 e auxílio saúde de R$ 130,00 para si e para cada dependente. O ganho real será de R$ 14.787,56, O valor pode ser ainda de R$ 16.607,56 com o valor do adicional de fronteira.

Após 3 anos de carreira, um Auditor-Fiscal recebe um vencimento de R$23.208,68, um bônus de eficiência de R$3.000,00, auxílio alimentação de R$458 e auxílio saúde em torno de R$130 para si e para cada dependente. O ganho real será de R$ 26.796,26. Com o adicional de fronteira, o valor passa a ser de R$ 28.616,26.

- Saiba a remuneração real de um Analista da Receita Federal.

- Saiba a remuneração real de um Auditor da Receita Federal.

O que é preciso para se tornar servidor da Receita Federal?

Como requisito específico, é necessário que os candidatos tenham:

- Auditor-Fiscal: Diploma de conclusão de curso superior, em nível de graduação, devidamente registrado, fornecido por instituição de ensino reconhecida pelo Ministério da Educação

- Analista Tributário: Diploma de conclusão de curso superior, em nível de graduação, devidamente registrado, fornecido por instituição de ensino reconhecida pelo Ministério da Educação

O que faz o Auditor Fiscal da Receita Federal? E o Analista Tributário?

Um dos vários atrativos da Receita Federal do Brasil (RFB) é o leque variado de atividades que o servidor pode desempenhar após a aprovação no concurso público. Para se ter uma ideia, o órgão arrecada praticamente um trilhão de reais todo ano.

Atua ainda no controle de fluxo entre exportações e importações, faz a fiscalização das fronteiras nacionais, combatendo, por exemplo, atividades como o contrabando de mercadorias.

A RFB também trabalha na investigação de crimes de lavagem de dinheiro e evasão de divisas, enquanto administra dezenas de operações fiscais. Com tamanha amplitude de deveres da Receita Federal, a entidade precisa de funcionários em diversas áreas.

Um aprovado formado em Jornalismo, por exemplo, pode atuar na área de assessoria de imprensa, enquanto um piloto de lancha pode também encontrar seu espaço. Ou seja, a chance de você fazer o que gosta e contar com a estabilidade de um emprego público é bem grande! (concurso Receita Federal)

No dia a dia, você provavelmente já viu a Receita Federal trabalhando. Quem já atravessou a Ponte da Amizade, fronteira entre Brasil e Paraguai, em Foz do Iguaçu-PR, pode ter sido parado por um funcionário da RFB para fiscalização de compras, sacolas, carros etc.

Em aeroportos, também é comum ver servidores checando as bagagens dos passageiros. Porém, existem algumas funções exclusivas do cargo de Auditor-Fiscal da Receita Federal. De forma resumida, as atribuições singulares são:

- Exame de contabilidade de empresas

- Execução de fiscalização (inclusive aduaneira)

- Lançamento tributário

- Orientação ao contribuinte p/ interpretação da legislação tributária

- Supervisão à orientação aos contribuintes

- Tomada de decisões em processos fiscais

O Analista-Tributário da Receita Federal não realiza as atividades destacadas na tabela de forma direta, mas auxilia nas operações relacionadas.

É também do alcance do analista atuar no exame de processos administrativos, além das mais diversas atividades do órgão, somente excetuando-se as exclusivas aos auditores.

Existem analistas trabalhando em gestão de pessoas e na fiscalização de bagagens, por exemplo. Para quem é fã da área policial, a Receita Federal também tem um viés de acordo com este interesse. As áreas denominadas Vigilância Aduaneira e Repressão ao Contrabando e Descaminho realizam diversas operações de campo.

As atividades englobam diversas situações operacionais, como combate ao tráfico de drogas e procedimentos com apoio aéreo. Para saber mais sobre o segmento, veja este vídeo.

Os ocupantes de cargos nessa área tem a possibilidade de ter porte de arma. Mas os demais também podem, desde que façam curso específico, denominado “Técnicas de defesa com arma de fogo”.

Veja o que o professor Arthur Lima fez em seus 6 anos como Auditor-Fiscal da Receita Federal!

Ainda é possível trabalhar com a ajuda da cães na Receita Federal. No serviço em aeroportos, por exemplo, a prática é bem comum. As apreensões de drogas com ajuda canina são muito recorrentes. Em outubro de 2021, um pastor-belga impediu o embarque de 40 kg de cocaína.

Conteúdos programáticos edital Receita Federal

CONHECIMENTOS BÁSICOS PARA AUDITOR-FISCAL

Língua Portuguesa: Elementos de construção do texto e seu sentido: gênero do texto (literário e não literário, narrativo, descritivo e argumentativo); interpretação e organização interna. Semântica: sentido e emprego dos vocábulos; campos semânticos; emprego de tempos e modos dos verbos em português. Morfologia: reconhecimento, emprego e sentido das classes gramaticais; processos de formação de palavras; mecanismos de flexão dos nomes e verbos. Sintaxe: frase, oração e período; termos da oração; processos de coordenação e subordinação; concordância nominal e verbal; transitividade e regência de nomes e verbos; padrões gerais de colocação pronominal no português; mecanismos de coesão textual. Ortografia. Acentuação gráfica. Emprego do sinal indicativo de crase. Pontuação. Reescrita de frases: substituição, deslocamento, paralelismo; variação linguística: norma culta. Observação: os itens deste programa serão considerados sob o ponto de vista textual, ou seja, deverão ser estudados sob o foco de sua participação na estruturação significativa dos textos.

Língua Inglesa: Conhecimento e uso das formas contemporâneas da linguagem inglesa. 2. Compreensão e interpretação de textos variados: domínio do vocabulário e da estrutura da língua, ideias principais e secundárias, explícitas e implícitas, relações intratextuais e intertextuais. 3. Itens gramaticais relevantes para a compreensão dos

conteúdos semânticos. Palavras e expressões equivalentes. Elementos de referência.

Raciocínio Lógico-Matemático: Lógica: proposições, conectivos, equivalências lógicas, quantificadores e predicados. Conjuntos e suas operações, diagramas. Números inteiros, racionais e reais e suas operações, porcentagem e juros. Proporcionalidade direta e inversa. Medidas de comprimento, área, volume, massa e tempo. Estrutura lógica de relações arbitrárias entre pessoas, lugares, objetos ou eventos fictícios; dedução de novas informações das relações fornecidas e avaliação das condições usadas para estabelecer a estrutura daquelas relações. Compreensão e análise da lógica de uma situação, utilizando as funções intelectuais: raciocínio verbal, raciocínio matemático, raciocínio sequencial, orientação espacial e temporal, formação de conceitos, discriminação de elementos. Compreensão de dados apresentados em gráficos e tabelas. Raciocínio lógico envolvendo problemas aritméticos, geométricos e matriciais. Problemas de contagem e noções de probabilidade. Geometria básica: ângulos, triângulos, polígonos, distâncias, proporcionalidade, perímetro e área. Plano cartesiano: sistema de coordenadas, distância. Problemas de lógica e raciocínio.

Estatística: Estatística descritiva. Média, moda, mediana e desvio padrão. Probabilidade e distribuições de probabilidade. Inferência: estimação pontual e intervalar e testes de hipóteses. Predição: abordagens; séries temporais; regressão linear simples e múltipla. Regressão logística.

Economia e Finanças Públicas: Microeconomia. 1. Conceitos básicos: o problema econômico fundamental, mercado, fluxos econômicos em uma economia de mercado, variáveis-fluxo e variáveis-estoque. 2. Demanda e oferta, deslocamento das curvas de oferta e demanda. 3. Elasticidades da oferta e da demanda. 4. Teoria do Consumidor: restrição orçamentária, curvas de indiferença, utilidade, bens substitutos e complementares, escolha do consumidor, índices de Laspeyres e de Paasche, efeito renda e efeito substituição, demanda de mercado, excedente do consumidor. 5. Escolha sob incerteza: preferências em relação ao risco. 6. Produção: os fatores de produção, custos de produção, isoquantas, substituição entre insumos, rendimentos decrescentes, excedente do produtor. 7. Mercados competitivos: concorrência perfeita, análise de mercados competitivos, maximização de lucros, equilíbrio de mercado. 8. Poder de mercado: monopólio, monopsônio, oligopólio. 9. Noções de teoria dos jogos: dilema do prisioneiro, equilíbrio de Nash. 10. Eficiência econômica: eficiência nas trocas, livre comércio, vantagem comparativa, fronteiras de

possibilidades de produção. 11. Falhas de mercado: assimetria de informação, risco moral, seleção adversa, papel do governo, bens públicos, externalidades. 12. Economia comportamental: aversão à perda, comportamento de manada. Macroeconomia. 13. Contas Nacionais, agregados macroeconômicos, produto, renda e despesa, diferentes conceitos de produto, consumo, investimento, poupança. 14. Exportações e importações, balanço de pagamentos e taxas de câmbio. 15. Inflação, índices de preços. 16. Política monetária e taxas de juros. 17. Política fiscal: tributos e gastos do governo. 18. Ciclos econômicos, estabilização econômica, o modelo IS-LM, planos de estabilização no Brasil, Plano Real. 19. Déficit orçamentário e dívida pública, teto de gastos. 20. Globalização, G20 e o papel dos organismos

internacionais na governança global. Finanças Públicas. 21. As funções econômicas do Estado: alocativa, distributiva e estabilizadora. 22. Orçamento público e os parâmetros da política fiscal no Brasil. 23. Responsabilidade fiscal, regras fiscais. 24. Ingressos públicos: conceito, classificação, tipos. 25. Fontes de financiamento público. 26. Tributação: preços e eficiência econômica, incidência tributária, perda de peso morto. 27. Carga tributária: conceito, composição, evolução no Brasil. 28. Princípios de descentralização fiscal: transferências intergovernamentais: classificação e critérios.

Administração Geral no edital concurso Receita Federal: Teoria da administração e das organizações. O processo administrativo. Funções de administração: planejamento, organização, direção e controle. Papéis e habilidades do administrador. Planejamento estratégico: conceitos, princípios, etapas, níveis, métodos e ferramentas. Planejamento tático. Planejamento operacional. Administração por objetivos. Organização: princípios de organização; estrutura organizacional; departamentalização; centralização e descentralização. Processo decisório: tipos de decisões; decisão racional; heurísticas; ferramentas de apoio à decisão. Comportamento organizacional: cultura organizacional; motivação; liderança; comunicação; equipes de trabalho. Controle: tipos de controle; sistemas de controle. Balanced scorecard. Gestão de pessoas: evolução; conceitos básicos; abordagem estratégica; indicadores de gestão de pessoas. Recrutamento e seleção de pessoas: visão geral e conceitos básicos; relação com os demais processos de gestão de pessoas; recrutamento interno e externo; técnicas de recrutamento e seleção. Análise e descrição de cargos. Treinamento e desenvolvimento: visão geral e conceitos básicos; relação com os demais processos de gestão

de pessoas; métodos; avaliação de programas de treinamento e desenvolvimento. Gestão do desempenho: visão geral e conceitos básicos; relação com os demais processos de gestão de pessoas; métodos. Gestão por competências. Gestão da qualidade e modelo de excelência gerencial: principais teóricos e suas contribuições para a gestão da qualidade; ferramentas de gestão da qualidade. Gestão de projetos: modelos, etapas, elaboração, técnicas de análise e

avaliação de projetos. Gestão de processos. Conceitos da abordagem por processos. Técnicas de mapeamento, análise e melhoria de processos. Noções de estatística aplicada ao controle e à melhoria de processos. BPM. Administração Financeira. Indicadores de Desempenho. Tipo. Variáveis. Princípios gerais de alavancagem operacional e financeira. Planejamento financeiro de curto e longo prazo. Conceitos básicos de análise de balanços e demonstrações financeiras.

Administração Pública: As reformas administrativas e a redefinição do papel do Estado; reforma do serviço civil (mérito, flexibilidade e responsabilização) e reforma do aparelho do Estado. Administração Pública: do modelo racional-legal ao paradigma pós-burocrático; o Estado oligárquico e patrimonial, o Estado autoritário e burocrático, o Estado do bem-estar, o Estado regulador. Processos participativos de gestão pública: conselhos de gestão, orçamento participativo, parceria entre governo e sociedade. Governo eletrônico; transparência da administração pública; controle social e cidadania; accountability. Gestão por resultados na produção de serviços públicos. Comunicação na gestão pública e gestão de redes organizacionais. Administração de pessoal. Administração de compras e materiais: processos de compras governamentais e gerenciamento de materiais e estoques. Sustentabilidade das contratações. Mudanças institucionais: conselhos, organizações sociais, organização da sociedade civil de interesse público (OSCIP), agência reguladora, agência executiva, consórcios públicos. Conceitos básicos de planejamento. Aspectos administrativos, técnicos, econômicos e financeiros. Formulação de programas e projetos. Avaliação de programas e projetos. Tipos de avaliação. Análise custo benefício e análise custo-efetividade. Governança Pública. Conceitos fundamentais. Princípios, diretrizes e níveis de análise. Sistema de governança. Práticas de governança. Gestão de Riscos: princípios, objetos, técnicas, modelos nacionais e internacionais, integração ao planejamento. Processo de Gestão de Riscos: comunicação, consulta, contextualização, identificação, análise, tratamento, monitoramento e retroalimentação. Boas práticas de gestão de Riscos. Processo de formulação e desenvolvimento de políticas: construção de agendas, formulação de políticas, implementação de políticas, financiamento de políticas públicas, indicadores de desempenho de políticas públicas. As políticas públicas no Estado brasileiro contemporâneo; descentralização e democracia; participação, atores sociais e controle social; gestão local, cidadania e equidade social. Planejamento e avaliação nas políticas públicas. Lei Federal nº 12.527/2011 e suas alterações (Lei de Acesso à Informação). Lei Complementar nº 131/2009 (Lei da Transparência).

Auditoria: 1 Normas Brasileiras de Contabilidade de Auditoria – NBC TA e NBC PA. 2 Amostragem em Auditoria. NBC TA 530, aprovada pela Resolução CFC nº 1.222/2009. 3 Testes de observância. 4 Testes substantivos. 5 Testes para subavaliação e testes para superavaliação. 6 Evidências de auditoria. 7 Procedimentos de auditoria. 8 Identificação de fraudes na escrita contábil. 9 Demonstrações contábeis sujeitas a auditoria. 10 Auditoria no ativo circulante. 10.1 Recomposição contábil do fluxo de caixa da empresa. 11 Identificação de saldo credor na conta caixa por falta de emissão de documentos fiscais. 12 Suprimento das disponibilidades sem que haja comprovação quanto à efetiva entrega dos recursos financeiros: aumento do capital social, adiantamentos de clientes, empréstimos de sócios ou de terceiros, operações, prestações ou recebimentos sem origem, alienação de investimentos e bens do ativo imobilizado. 13 Aquisições de mercadorias, bens, serviços e outros ativos não contabilizados e sem comprovação da origem do numerário. 14 Baixa fictícia de títulos não recebidos. 15 Cotejamento de recebíveis com os registros contábeis de receitas. 16 Auditoria no ativo não circulante. 16.1 Superavaliação na formação dos custos de estoque. 17 Auditoria no ativo realizável a longo prazo. 17.1 Identificação de origens de recursos fictícias. 18 Auditoria em investimentos. 19 Auditoria no ativo imobilizado. 19.1 Ativos ocultos. 20 Alienação fictícia de bens. 21 Auditoria no ativo intangível. 22 Auditoria no passivo circulante. 22.1 Falta de registro contábil dos passivos de curto prazo. 23 Passivos fictícios. 24 Identificação de passivos já pagos e não baixados. 25 Auditoria no passivo não circulante. 26 Auditoria no patrimônio líquido. 27 Aumento do capital social sem comprovação quanto à efetiva entrega dos recursos financeiros. 28 Contabilização de reservas. 29 Subvenções. 30 Auditoria em contas de resultado. 31 Registro de receitas e despesas. 32 Ocultação de receitas. 33 Superavaliação de custos e despesas. 34 Identificação de fraudes e erros na escrita fiscal. 35 Auditoria em operações de importação. 36 Lei Complementar nº 105/2001 (dispõe sobre sigilo das operações de instituições financeiras e dá outras providências).

Contabilidade Geral: 1. Contabilidade. Conceito, objeto, objetivos, campo de atuação e usuários da informação contábil. 2. Princípios e Normas Brasileiras de Contabilidade emanadas pelo Conselho Federal de Contabilidade (CFC). 3. Conceitos, forma de avaliação, evidenciação, natureza, espécie e estrutura. 4. Atos e fatos administrativos. 5. Livros contábeis obrigatórios e documentação contábil. 6. Variação do patrimônio líquido. Receita, despesa, ganhos e perdas. 7. Apuração dos resultados. 8. Regimes de apuração. Caixa e competência. 9. Escrituração contábil. Lançamentos contábeis; contas patrimoniais, resultado. 10. Fatos contábeis. Permutativos, modificativos e mistos. 11. Itens Patrimoniais. Conteúdo, conceitos, estrutura, formas de avaliação e classificação dos itens patrimoniais do ativo, do passivo e do patrimônio líquido. 12. Demonstrações contábeis. Balanço patrimonial, demonstração do resultado do exercício, demonstração de lucros ou prejuízos acumulados, demonstração das mutações do patrimônio líquido, demonstração dos fluxos de caixa e demonstração do valor adicionado. 13. Notas explicativas às demonstrações contábeis. Conteúdo, forma de apresentação e exigências legais de informações. 14. Ajustes, classificações e avaliações dos itens patrimoniais exigidos pelas novas práticas contábeis adotadas no Brasil trazidas pela Lei Federal nº 11.638/07 e suas alterações e Lei Federal nº 11.941/09 e suas alterações. 15. Estoques. Tipos de inventários, critérios e métodos de avaliação. 16. Apuração do custo das mercadorias vendidas, tratamento contábil dos tributos incidentes em operações de compras e vendas. Contabilidade Aplicada ao Setor Público: 1 NBC TSP Estrutura Conceitual – estrutura

conceitual para elaboração e divulgação de informação contábil de propósito geral pelas entidades do setor público. 1.1 Relatório Contábil de Propósito Geral das Entidades do Setor Público (RCPG): objetivos e usuários; prestação de contas e responsabilização (accountability) e tomada de decisão; a continuidade das entidades do setor público; situação patrimonial, desempenho e fluxos de caixa; Regime de Competência e Regime de Caixa. 1.2 Características

qualitativas da informação: características qualitativas fundamentais; características qualitativas de melhoria. 1.3 Características da entidade que reporta a informação contábil. 1.4 Elementos das Demonstrações Contábeis: propósito e definições de ativos e passivos, receitas e despesas; superávit ou déficit do exercício. 1.5 Reconhecimento e mensuração nas demonstrações contábeis: evidenciação, reconhecimento e desreconhecimento; bases de

mensuração para ativos e passivo. 2 Estrutura e apresentação das Demonstrações Contábeis do Setor Público. 2.1 Definições, finalidade, componentes, estrutura e conteúdo das demonstrações: de acordo com a Lei 4320/1964; de acordo com a NBC T SP 11; de acordo com o MCASP. 3 Plano de Contas aplicado ao Setor Público. 3.1 Conceito de contas patrimoniais e de resultado. 3.2 Função e estrutura das contas. 3.3 Escrituração: débito, crédito, saldo, sistema de partidas dobradas. 4 Tópicos selecionados da Lei Complementar nº 101/2000. 4.1 Conceitos de dívida pública e restos a pagar, escrituração e consolidação das contas. 4.2 Relatório resumido da execução orçamentária: estrutura, composição. 4.3 Relatório de gestão fiscal: estrutura, composição. 5 Tópicos especiais da contabilidade aplicada ao setor público. 5.1 Procedimentos Contábeis Orçamentários (Regime orçamentário e Regime Contábil ou patrimonial (MCASP)). 5.2 Procedimentos Contábeis Patrimoniais conforme Manual de Contabilidade Aplicada ao Setor Público (MCASP), 9ª edição. 5.3 Restos a pagar, empenho, liquidação e pagamento (Lei nº 4.320/1964 e MCASP). 5.4 Apresentação de Informação Orçamentária nas Demonstrações Contábeis (NBC TSP 13). 5.5 Normas Internacionais de Contabilidade Aplicadas ao Setor Público (IPSAS). 5.6 Noções de Informações de Custos no Setor Público: NBC T 16.11 – Sistema de Informação de Custos do Setor Público. 5.7 Manual de Informações de Custos do Governo Federal, aprovado pela Portaria STN nº 518/2018. 7 Trabalho de asseguração (NBC TA Estrutura Conceitual – Estrutura Conceitual para Trabalhos de Asseguração).

Fluência em dados: conceitos, atributos, métricas, transformação de Dados. Análise de dados. Agrupamentos. Tendências. Projeções. Conceitos de Analytics. Aprendizado de Máquina. Inteligência Artificial. Processamento de Linguagem Natural. Governança de Dados: conceito, tipos (centralizada, compartilhada e colegiada). Ciência de dados: Importância da informação. Big Data. Big Data em relação a outras disciplinas. Ciência dos dados. Ciclo de vida do processo de ciência de dados. Papeis dos envolvidos em projetos de Ciência de dados e Big Data. Computação em nuvens. Arquitetura de Big Data. Modelos de entrega e distribuição de serviços de Big Data. Plataformas de computação em nuvem para Big Data. Linguagens de programação para ciência de dados: linguagem Python e R. Bancos de dados não relacionais: bancos de dados NoSQL; Modelos Nosql. Principais SGBD’s. Soluções para Big Data.

O conteúdo é gigante e exige uma preparação em alto nível, na medida que o edital pede. Portanto, é hora de você tomar uma decisão importante rumo à aprovação. Clique no botão abaixo.

ESTUDE PARA O CONCURSO RECEITA FEDERAL COM O DIREÇÃO CONCURSOS!

CONHECIMENTOS ESPECÍFICOS PARA AUDITOR-FISCAL

Direito Administrativo: Administração pública: princípios básicos. Poderes administrativos: poder hierárquico, poder disciplinar, poder regulamentar, poder de polícia, uso e abuso do poder. Ato administrativo: conceito, requisitos e atributos; anulação, revogação e convalidação; discricionariedade e vinculação. Organização administrativa: administração direta e indireta; centralizada e descentralizada; autarquias, fundações, empresas públicas, sociedades de economia mista. Consórcios públicos (Lei nº 11.107/2005). Órgãos públicos: conceito, natureza e classificação. Servidores públicos: cargo, emprego e função públicos. Lei nº 8.112/1990 (Regime Jurídico dos Servidores Públicos Civis da União e alterações): disposições preliminares; provimento, vacância, remoção, redistribuição e substituição; direitos e vantagens: vencimento e remuneração, vantagens, férias, licenças, afastamentos, direito de petição; regime disciplinar: deveres e proibições, acumulação, responsabilidades, penalidades; processo administrativo disciplinar. Processo administrativo (Lei nº 9.784/1999). Controle e responsabilização da administração: controle administrativo; controle judicial; controle legislativo. Responsabilidade extracontratual do Estado. Improbidade Administrativa (Lei nº 8.429/1992). Nova Lei de Licitações e Contratos da Administração Pública (Lei nº 14.133/2021). Serviços públicos. Conceito, pressupostos constitucionais, regime jurídico, princípios do serviço público, usuário, titularidade. Delegação de serviço público: autorização, permissão e concessão. Bens públicos: regime jurídico, classificação, administração, aquisição e alienação, utilização por terceiros: autorização de uso, permissão de uso, concessão de uso, concessão de direito real de uso e cessão de uso. Intervenção do Estado na propriedade: desapropriação, servidão administrativa, tombamento, requisição administrativa, ocupação temporária, limitação administrativa. Terceiro Setor: Entes paraestatais. Lei Geral de Proteção a Dados (Lei nº 13.709/2018)

Direito Previdenciário: 1. Aspectos teóricos e conceituais da Seguridade Social e Previdência Social. 2. Seguridade Social. 2.1. Origem e evolução legislativa no Brasil. 2.2. Conceituação. 2.3. Organização e princípios constitucionais. 3. Legislação previdenciária. 3.1. Conteúdo, fontes, autonomia. 3.2. Aplicação das normas previdenciárias. 3.2.1. Vigência, hierarquia, interpretação e integração. 3.3. Orientação dos tribunais superiores. 4. Regime Geral de Previdência Social. 4.1. Princípios e objetivos. 4.1. O Conselho Nacional de Previdência Social (CNPS). 4.3. Lei nº 8.213, de 24 de julho de 1991, atualizada até a data de publicação do edital). 4.3. Lei nº 8.212, de 24 de julho de 1991, em seu enfoque jurídico, atualizada até a data do edital (Lei do custeio). 4.4 Segurados obrigatórios. 4.5. Filiação e inscrição. 4.6. Conceito, características e abrangência de: empregado, empregado doméstico, empresário, contribuinte individual, equiparado ao contribuinte individual, microempreendedor individual (MEI), trabalhador avulso e segurado especial e Segurado facultativo; 4.8 conceito, características, filiação e inscrição. 4.9. Dos dependentes. 5. Trabalhadores excluídos do Regime Geral. 6. Empresa e empregador doméstico: conceito previdenciário. 6. Financiamento da seguridade social. 6.1. Receitas da União. 6.2. Receitas das contribuições sociais: dos segurados, das empresas, do empregador doméstico, do produtor rural, do clube de futebol profissional, de concursos de prognósticos e de outras fontes. 6.3. Salário de contribuição. 6.3.1. Conceito. 6.3.2. Parcelas integrantes e parcelas não integrantes. 6.3.3. Limites mínimo e máximo. 6.3.4. Salário-base: enquadramento, fracionamento, progressão e regressão. 6.3.5. Proporcionalidade. 6.3.6. Reajustamento. 6.4. Arrecadação e recolhimento das contribuições destinadas à seguridade social 6.4.1. Obrigações da empresa e demais contribuintes. 6.4.2. Prazo de recolhimento. 7. Responsabilidade solidária: conceito, natureza jurídica e características. 7.1. Aplicação na construção civil, na cessão de mão de obra e em grupo econômico. 8. Isenções e parcelamentos de contribuições: requisitos, manutenção e perda. 9. Crimes contra a seguridade social. 9. Infrações à legislação previdenciária. 10. Questão do equilíbrio financeiro da Previdência Social. 11. Problemas estruturais da Previdência Social.

Comércio Internacional: 1. – Fundamentos Econômicos de Comércio. 1.1 -Principais Teorias do Comércio Internacional. 1.2. – Política Econômica em Economias Abertas. 1.3. – Mercados Internacionais. 1.4 – Balanço de Pagamentos. 1.5 – Evolução do Sistema Monetário Internacional. 2. Comércio Internacional. 2.1 – Conceitos Básicos de Comércio Internacional. 2.1.1. – GATT. 2.1.2. – Protecionismo. 2.1.3. – Barreiras Comerciais e Desenvolvimento. 2.2. – Integração Comercial. 2.2.1. – Zona de Preferência Tarifária, Área de Livre Comércio e União Aduaneira. 2.2.2. – ALALC, ALADI, Comunidade Andina de Nações. 2.3. – OMC e Acordos da Rodada Uruguai. 2.3.1. – Acordo Constitutivo da OMC. 2.3.2. – Acordo Geral sobre Tarifas e Comércio – 1994. 2.3.3. – Acordo sobre Barreiras Técnicas ao Comércio. 2.3.4. Acordo sobre a Implementação do Artigo VI do Acordo Geral – Antidumping. 2.3.5. – Acordo sobre a Implementação do Artigo VII do Acordo Geral – Valoração Aduaneira. 2.3.6. – Acordo sobre Inspeção Pré-embarque. 2.3.7. – Acordo sobre Regras de Origem. 2.3.8. – Acordo sobre Procedimentos para o Licenciamento de Importações. 2.3.9. – Acordo sobre Subsídios e Medidas Compensatórias. 2.3.10. – Acordo de Salvaguardas. 2.4 – OMC na Rodada de Doha. 2.4.1. – Acordo sobre Facilitação de Comércio. 2.5. – Mercosul. 2.5.1 – Estrutura Institucional, Composição e Objetivos. 2.5.2. – Tratado de Assunção para a Constituição de um Mercado Comum. 2.5.3.- Protocolo de Ouro Preto (Adicional ao Tratado de Assunção sobre a Estrutura Institucional do Mercosul.2.5.4 – Protocolo de Olivos para a Solução de Controvérsias no Mercosul. 3. Políticas de Comércio Exterior e Tratamento Administrativo. 3.1. – Políticas de Comércio Exterior do Brasil. 3.2. – Órgãos Nacionais Intervenientes do Comércio Exterior do Brasil. 3.3. – Financiamento às Exportações. 3.4. – Incentivos à Exportação. 3.5. – Aspectos Administrativos na Exportação e Importação. 4. – Câmbio, Pagamento e Seguros no Comércio Internacional. 4.1. – Pagamentos Internacionais e Mercado de Câmbio Brasileiro. 4.2. – Fatores e Determinação da Taxa de Câmbio. 4.3. – Capitais Internacionais. 4.4 – Modalidades ou Métodos de Pagamento. 4.5. – Contratação de Câmbio. 4.6. Trava, Deságio, Prêmio, Desconto. 4.7. – Liquidação, Alteração, Prorrogação, Cancelamento e Baixa de contrato de câmbio. 4.8. Despesas Bancárias. 4.9. – Comissão de agentes. 4.10. – Disponibilidades no Exterior. 4.11. – Pagamentos usados na exportação e na importação. 4.12. – Aspectos Fiscais nas Operações de câmbio. 4.13. – Seguros Internacionais. 5. – Logística Internacional. 5.1. – Integração das funções logísticas e Suply Chain. 5.2. – Termos Comerciais Internacionais – Incoterms. 5.3. – Tipos de carga. 5.4 – Sistema de Transporte Internacional. 5.5. – Custos Logísticos. 5.6. – Multimodalidade. 5.7. – Operadores Logísticos Internacionais. 6. Aspectos Tributários. 6.1. – Classificação Fiscal de Mercadorias. 6.2 Tarifa Externa Comum. 6.3. – Regime de Origem do Mercosul.

Direito Constitucional: 1. Teoria Geral do Estado. 2. Os poderes do Estado e as respectivas funções. 3. Teoria geral da Constituição. 3.1. Conceito. 3.2. Origens. 3.3. Conteúdo. 3.4. Estrutura. 3.5. Classificação. 4. Supremacia da Constituição. 5. Tipos de Constituição. 6. Poder constituinte. 7. Os princípios constitucionais. 8. Constituição. 8.1. Interpretação e controle de constitucionalidade. 8.2. Normas constitucionais e inconstitucionais. 8.3. Competência dos tribunais. 8.4. Efeitos da decisão no controle de constitucionalidade. 9. Emenda, reforma e revisão constitucional. 10. Hierarquia das normas jurídicas. 11. Dos princípios fundamentais da Constituição da República Federativa do Brasil.

12. Dos direitos e garantias fundamentais. 13. Da organização do Estado político- administrativo. 13.1. Da Administração Pública. 13.2. Dos servidores públicos civis. 14. A organização dos Poderes. 14.1 O Poder Legislativo. 14.1.1. A fiscalização contábil, financeira e orçamentária. 14.1.2. O Controle Externo e os Sistemas de Controle Interno. 14.1.3. Tribunal de Contas da União. 14.2. O Poder Executivo. 14.2.1 O Presidente e o Vice-Presidente da

República. 14.2.2. As atribuições do Presidente da República. 14.2.3. A responsabilidade do Presidente da República. 14.2.4. Os Ministros de Estado. 14.3. O Poder Judiciário. 14.3.1. Disposições Gerais. 14.3.2. O Supremo Tribunal Federal. 14.3.2. O Superior Tribunal de Justiça. 15. O Ministério Público. 16. A defesa do Estado e das instituições democráticas. 17. Da tributação e do orçamento. 17.1 Sistema Tributário Nacional. 17.2 Das finanças públicas. 17.2.1. Do orçamento. 18. Da ordem econômica e financeira. 19. Da ordem social. 20. Das disposições gerais e das disposições constitucionais transitórias.

Direito Previdenciário no edital concurso Receita Federal: 1. Aspectos teóricos e conceituais da Seguridade Social e Previdência Social. 2. Seguridade Social. 2.1. Origem e evolução legislativa no Brasil. 2.2. Conceituação. 2.3. Organização e princípios constitucionais. 3. Legislação previdenciária. 3.1. Conteúdo, fontes, autonomia. 3.2. Aplicação das normas previdenciárias. 3.2.1. Vigência, hierarquia, interpretação e integração. 3.3. Orientação dos tribunais superiores. 4. Regime Geral de Previdência Social. 4.1. Princípios e objetivos. 4.1. O Conselho Nacional de Previdência Social (CNPS). 4.3. Lei nº 8.213, de 24 de julho de 1991, atualizada até a data de publicação do edital). 4.3. Lei nº 8.212, de 24 de julho de 1991, em seu enfoque jurídico, atualizada até a data do edital (Lei do custeio). 11. Plano de Benefícios da Previdência Social: beneficiários, espécies de prestações, benefícios, disposições gerais e específicas, períodos de carência, salário de benefício, renda mensal do benefício, reajustamento do valor dos benefícios. 12. Manutenção, perda e restabelecimento da qualidade de egurado. 13. Principais funções, programas e projetos. 4.4 Segurados obrigatórios. 4.5. Filiação e inscrição. 4.6. Conceito, características e abrangência de: empregado, empregado doméstico, empresário, contribuinte individual, equiparado ao contribuinte individual, microempreendedor individual (MEI), trabalhador avulso e segurado especial e Segurado facultativo; 4.8 conceito, características, filiação e inscrição. 4.9. Dos dependentes. 5. Trabalhadores excluídos do Regime Geral. 6. Empresa e empregador doméstico: conceito previdenciário. 6. Financiamento da seguridade social. 6.1. Receitas da União. 6.2. Receitas das contribuições sociais: dos segurados, das empresas, do empregador doméstico, do produtor rural, do clube de futebol profissional, de concursos de prognósticos e de outras fontes. 6.3. Salário de contribuição. 6.3.1. Conceito. 6.3.2. Parcelas integrantes e parcelas não integrantes. 6.3.3. Limites mínimo e máximo. 6.3.4. Salário-base: enquadramento, fracionamento, progressão e regressão. 6.3.5. Proporcionalidade. 6.3.6. Reajustamento. 6.4. Arrecadação e recolhimento das contribuições destinadas à seguridade social 6.4.1. Obrigações da empresa e demais contribuintes. 6.4.2. Prazo de recolhimento. 7. Responsabilidade solidária: conceito, natureza jurídica e características. 7.1. Aplicação na construção civil, na cessão de mão de obra e em grupo econômico. 8. Isenções e parcelamentos de contribuições: requisitos, manutenção e perda. 9. Crimes contra a seguridade social. 9. Infrações à legislação previdenciária. 10. Questão do equilíbrio financeiro da Previdência Social. 11. Problemas estruturais da Previdência Social.

Direito Tributário: 1. Competência Tributária. 2. Limitações Constitucionais do Poder de Tributar. 2.1. Imunidades. 2.2. Princípios Constitucionais Tributários. 3. Conceito e Classificação dos Tributos. 4. Tributos de Competência da União. 5. Tributos de Competência dos Estados. 6. Tributos de Competência dos Municípios. 7. Simples. 9. Legislação Tributária.

10. Fontes do Direito Tributário. 10. Vigência da Legislação Tributária. 11. Aplicação da Legislação Tributária. 12. Interpretação e Integração da Legislação Tributária. 13. Obrigação Tributária Principal e Acessória. 14. Fato Gerador da Obrigação Tributária. 15. Sujeição Ativa e Passiva. Solidariedade. Capacidade Tributária. 16. Domicílio Tributário. 17. Responsabilidade Tributária. Conceito. 17.1. Responsabilidade dos Sucessores. 17.2. Responsabilidade de Terceiros. 17.3. Responsabilidade por Infrações. 18. Crédito Tributário. Conceito. 18.1. Constituição do Crédito Tributário. 18.2. Lançamento. Modalidades de Lançamento. 18.3. Hipóteses de alteração do lançamento. 18.4. Suspensão da Exigibilidade do Crédito Tributário. Modalidades. 18.5. Extinção do Crédito Tributário. Modalidades. 19. Pagamento Indevido. 20. Exclusão do Crédito Tributário. Modalidades. 21. Garantias e Privilégios do Crédito Tributário.

22. Administração Tributária. 22.1. Fiscalização. 22.2. Dívida Ativa. 22.3. Certidões Negativas. 24. Sigilo Fiscal. 25. Processo Administrativo Fiscal (Decreto nº 70.235, de 6 de março de 1972). 26. Crimes contra a ordem tributária (Lei nº 8.137, de 27 de dezembro de 1990 e Lei nº 4.729, de 14 de julho de 1965). 27. Ação cautelar fiscal. 28. A Lei de Liberdade Econômica e sua mitigação perante o Direito Tributário (Lei nº 13.874, de 20 de setembro de 2019). 28.

Tributação no regime falimentar. 29. Planejamento Tributário. 29.1. Abuso de formas. 29.2 Interpretação econômica do Direito Tributário.

Legislação Tributária: 1. Imposto sobre a Importação. 1.1. Princípios e regras constitucionais aplicáveis ao imposto. 1.2. Fato gerador. 1.3. Contribuinte. 1.4. Base de cálculo. 1.5. Apuração. 2. Imposto sobre a Exportação. 2.1. Princípios e regras constitucionais aplicáveis ao imposto. 2.2. Fato gerador. 2.3. Contribuinte. 2.4. Base de cálculo. 2.5. Apuração.

3. Imposto sobre a Propriedade Territorial Rural. 3.1. Princípios e regras constitucionais aplicáveis ao imposto. 3.2. Competência e sujeito ativo. 3.3. Fato gerador. 3.4. Contribuinte. 3.5. Base de cálculo. 3.6. Apuração. 4. Imposto sobre a Renda e Proventos de Qualquer Natureza. 4.1. Princípios e regras constitucionais aplicáveis ao imposto. 4.2. Critérios

orientadores. 4.2.1. Renda e Proventos. Conceito. 4.2.2. Disponibilidade Econômica ou jurídica. 4.2.3. Acréscimo patrimonial. 4.3. Tributação das pessoas físicas. 4.3.1. Fato Gerador. 4.3.2. Contribuintes. 4.3.3. Responsáveis. 4.3.4. Base de cálculo. 4.3.5. Deduções. 4.3.6. Tributação exclusiva. 4.3.7. Sistema de bases correntes. 4.3.8. Recolhimento mensal

obrigatório (carnê-leão). 4.3.8. Tributação Definitiva. 4.3.9. Ajuste Anual. 4.4. Tributação das pessoas jurídicas. 4.4.1. Fato gerador. 4.4.2. Contribuintes. 4.4.3. Responsáveis. 4.4.4. Base de cálculo. 4.4.5. Despesas dedutíveis e indedutíveis. 4.4.6. Lucro real. 4.4.7. Lucro presumido. 4.4.8. Lucro arbitrado. 4.4.9. Lucros, rendimentos e ganhos de capital obtidos no exterior. 4.4.10. Preço de transferência. 4.4.11. Investimentos em sociedades coligadas e controladas avaliados pelo método do patrimônio líquido. 4.4.12. Reorganizações societárias. 4.4.13. Tributação na fonte. 4.4.14. Regime de caixa e regime de competência. 4.4.15. Apuração. 5. Imposto sobre Produtos Industrializados. 5.1. Princípios e regras constitucionais aplicáveis ao imposto. 5.2. Fato gerador. 5.3. Contribuinte. 5.4. Base de cálculo. 6. Imposto sobre

Operações de Crédito, Câmbio e Seguro, ou relativas a Títulos ou Valores Mobiliários – IOF. 6.1. Princípios e regras constitucionais aplicáveis ao imposto. 6.2. Fato gerador. 6.3. Contribuinte. 6.4. Base de cálculo. 6.5. Apuração. 7. Contribuições Sociais. 7.1. Princípios e regras constitucionais aplicáveis às contribuições sociais. 7.2. Contribuição para o PIS/Pasep e Contribuição para o Financiamento da Seguridade Social – COFINS. 7.2.1. Princípios e regras

constitucionais aplicáveis às contribuições. 7.2.2. Regime de apuração cumulativa. 7.2.2.1. Fato gerador. 7.2.2.2. Contribuinte. 7.2.2.3. Base de cálculo. 7.2.2.4. Apuração. 7.2.3. Regime de apuração não cumulativa. 7.2.3.1. Fato gerador. 7.2.3.2. Contribuinte. 7.2.3.3. Créditos. 7.2.3.4. Base de cálculo. 7.2.3.5. Apuração. 8. Contribuição Social sobre o Lucro Líquido. 8.1. Princípios e regras constitucionais aplicáveis à contribuição. 8.2. Fato gerador. 8.3. Contribuinte. 8.4. Base de cálculo. 8.5. Apuração. 9. Contribuição de Intervenção no Domínio Econômico incidente sobre a importação e a comercialização de petróleo e seus derivados, gás natural e seus derivados, e álcool etílico combustível – Cide-Combustíveis (Lei nº 10.336,de 19 de dezembro de 2001). 9.1. Princípios e regras constitucionais aplicáveis à contribuição. 9.2. Fato gerador. 9.3. Contribuinte. 9.4. Base de cálculo. 9.5. Apuração. 10. Contribuição de Intervenção de Domínio Econômico destinada a financiar o Programa de Estímulo à Interação Universidade-Empresa para o Apoio à Inovação (Lei nº 10.168, de 29 de dezembro de 2000). 10.1. Princípios e regras constitucionais aplicáveis à contribuição. 10.2. Fato gerador. 10.3. Contribuinte. 10.4. Base de cálculo. 10.5. Apuração.

Legislação Aduaneira: 1. Jurisdição Aduaneira. 1.1. Território Aduaneiro. 1.2. Portos, Aeroportos e Pontos de Fronteira Alfandegados. 1.2.1. Alfandegamento. 1.3. Recintos Alfandegados. 1.4. Administração Aduaneira. 2. Controle Aduaneiro de Veículos.3. Impostos, Taxas e Contribuições na Importação e na Exportação. 3.1. Imposto de Importação. 3.1.1. – Incidência. 3.1.2. – Fato Gerador. 3.1.3. – Base de Cálculo. 3.1.4. – Cálculo. 3.1.5. – Contribuintes e Responsáveis. 3.1.6. – Pagamento e Depósito. 3.1.7. – Restituição e Compensação. 3.1.8. – Isenções e Reduções. 3.1.9. – Imunidade de livros, jornais e periódicos e do papel destinado à sua impressão. 3.2. Imposto de Exportação. 3.2.1. – Incidência. 3.2.2. – Fato Gerador. 3.2.3. – Base de Cálculo. 3.2.4. – Cálculo. 3.2.5. – Contribuintes. 3.2.6. – Pagamento. 3.2.7. – Isenções. 3.2.8. – Incentivos Fiscais na Exportação.3.3 – Imposto sobre Produtos Industrializados vinculados à Importação. 3.3.1. – Incidência. 3.3.2. – Fato Gerador. 3.3.3. – Base de Cálculo. 3.3.4. – Cálculo. 3.3.5. – Contribuinte. 3.3.6. – Prazo de Recolhimento. 3.3.7. – Isenções. 3.3.8. – Imunidades de Livros, Jornais e Periódicos e do Papel Destinado à sua Impressão. 3.3.10. – Suspensão do Pagamento. 3.4. Contribuição para o PIS/PASEP-Importação e da COFINS-

Importação. 3.4.1. – Incidência. 3.4.2. – Fato Gerador. 3.4.3. – Base de Cálculo. 3.4.4. – Contribuintes e Responsáveis Solidários. 3..4.5. – Isenções. 3.4.6. – Pagamento. 3.4.7. – Suspensão do Pagamento. 3.4.8. – Contribuição para o PIS/PASEP e da COFINS na Importação de Cigarros. 3.5. – Contribuição de Intervenção no Domínio Econômico – Combustíveis (CIDE- Combustíveis). 3.5.1. – Incidência. 3.5.2. – Fato Gerador. 3.5.3. – Contribuinte e Responsável

Solidário. 3.5.4. – Base de Cálculo. 3.5.5. – Alíquota. 3.5.6. – Pagamento. 3.5.7. – Isenções. 3.6. Taxa de Utilização do Siscomex.4. Regimes Aduaneiros Especiais e Aplicados em Áreas Especiais. 4.1. – Trânsito Aduaneiro. 4.2. – Admissão Temporária. 4.3. – Admissão Temporária para Aperfeiçoamento Ativo. 4.4. – Drawback. 4.5. – Entreposto Aduaneiro. 4.6. – Regime de Entreposto Aduaneiro sob Controle Aduaneiro Informatizado – Recof. 4.7. – Regime Aduaneiro Especial de Importação de Insumos Destinados a Industrialização por Encomenda de Produtos Classificados nas Posições 8701 a 8705 da NCM – Recom. 4.8. – Exportação Temporária. 4.9. Exportação Temporária para Aperfeiçoamento Passivo. 4.10. – Regime Aduaneiro Especial de Exportação e de Importação de Bens Destinados às Atividades de Pesquisa e Lavra das Jazidas de Petróleo e Gás Natural – Repetro. 4.11. – Regime Aduaneiro Especial de Importação de Petróleo Bruto e seus Derivados – Repex. 4.12. – Regime Tributário para Incentivo à Modernização e à Ampliação da Estrutura Portuária – Reporto. 4.13. – Loja Franca. 4.14. – Depósito Especial. 4.15. – Depósito Afiançado. 4.16. – Depósito Alfandegado Certificado. 4.17. Regimes Aduaneiros Aplicados em Áreas Especiais. 4.17.1. – Zona Franca de Manaus. 4.17.2. –

Áreas de Livre Comércio. 4.17.3. – Zonas de Processamento de Exportação (ZPE). 5. Controle Aduaneiro de Mercadorias. 5.1. – Despacho Aduaneiro. 5.1.1 Despacho de Importação. 5.1.2. – Despacho de Exportação. 5.1.3. – Casos Especiais. 5.1.4. – Revisão Aduaneira. 5.2. – Normas Especiais. 5.2.1. – Mercadorias provenientes de naufrágio e outros acidentes. 5.2.2. – Abandono de Mercadoria ou de Veículo. 5.2.3. – Avaria, Extravio e Acréscimo. 5.2.4. – Mercadorias presumidas idênticas. 5.2.5. – Tráfego Postal. 5.2.6. – Tráfego de Cabotagem.6. – Infrações e Penalidades Aduaneiras. 6.1. – Pena de perdimento. 6.2. – Multas. 6.3. Sanções Administrativas. 6.4. – Relevação de penalidades. 6.5. Representação Fiscal para Fins Penais. 6.6. – Infrações praticadas pelos Órgãos da Administração Pública. 7. Crédito Tributário, Processo Fiscal e Controle Administrativo Específico da Área Aduaneira. 7.1. – Crédito Tributário. 7.1.1. – Lançamento de ofício. 7.1.2. – Acréscimos Legais. 7.1.3. Decadência e Prescrição. 7.1.4 Termo de Responsabilidade. 7.2. – Processo Fiscal. 7.2.1. – Processo de determinação e exigência de crédito tributário. 7.2.2. – Processo de perdimento. 7.2.3. – Processo de aplicação de penalidade pelo transporte rodoviário de mercadoria sujeita a pena de perdimento. 7.2.4. – Processo de aplicação de sanções administrativas aos intervenientes nas operações de comércio exterior. 7.2.5. – Processos de aplicação e de exigências dos direitos antidumping e compensatórios. 7.2.6. – Processos de consulta. 7.3. Controle

Administrativo Específico. 7.3.1. – Destinação de mercadorias. 7.3.2. – Controle de processos e de declarações. 7.3.3. – Atividades relacionadas aos serviços aduaneiros. 7.4. – Fundo Especial de Desenvolvimento e Aperfeiçoamento das Atividades de Fiscalização (FUNDAF).

CONFIRA O EDITAL COMPLETO RECEITA FEDERAL!

CONHECIMENTOS BÁSICOS – ANALISTA-TRIBUTÁRIO

Língua Portuguesa: Elementos de construção do texto e seu sentido: gênero do texto (literário e não literário, narrativo, descritivo e argumentativo); interpretação e organização interna. Semântica: sentido e emprego dos vocábulos; campos semânticos; emprego de tempos e modos dos verbos em português. Morfologia: reconhecimento, emprego e sentido das classes gramaticais; processos de formação de palavras; mecanismos de flexão dos nomes e verbos. Sintaxe: frase, oração e período; termos da oração; processos de coordenação e subordinação; concordância nominal e verbal; transitividade e regência de nomes e verbos; padrões gerais de colocação pronominal no português; mecanismos de coesão textual. Ortografia. Acentuação gráfica. Emprego do sinal indicativo de crase. Pontuação. Reescrita de frases: substituição, deslocamento, paralelismo; variação linguística: norma culta. Observação: os itens deste programa serão considerados sob o ponto de vista textual, ou seja, deverão ser estudados sob o foco de sua participação na estruturação significativa dos textos.

Língua Inglesa: Conhecimento e uso das formas contemporâneas da linguagem inglesa. 2. Compreensão e interpretação de textos variados: domínio do vocabulário e da estrutura da língua, ideias principais e secundárias, explícitas e implícitas, relações intratextuais e intertextuais. 3. Itens gramaticais relevantes para a compreensão dos conteúdos semânticos. Palavras e expressões equivalentes. Elementos de referência.

Raciocínio Lógico-Matemático e Estatística: Lógica: proposições, conectivos, equivalências lógicas, quantificadores e predicados. Conjuntos e suas operações, diagramas. Números inteiros, racionais e reais e suas operações, porcentagem e juros. Proporcionalidade direta e inversa. Medidas de comprimento, área, volume, massa e tempo. Estrutura lógica de relações arbitrárias entre pessoas, lugares, objetos ou eventos fictícios; dedução de novas informações das relações fornecidas e avaliação das condições usadas para estabelecer a estrutura daquelas relações. Compreensão e análise da lógica de uma situação, utilizando as funções intelectuais: raciocínio verbal, raciocínio matemático, raciocínio sequencial, orientação espacial e temporal, formação de conceitos, discriminação de elementos. Compreensão de dados apresentados em gráficos e tabelas. Raciocínio lógico envolvendo problemas aritméticos, geométricos e matriciais. Problemas de contagem. Geometria básica: ângulos, triângulos, polígonos, distâncias, proporcionalidade, perímetro e área. Plano cartesiano: sistema de coordenadas, distância. Problemas de lógica e raciocínio. Estatística descritiva. Média, moda, mediana e desvio padrão. Probabilidade e distribuições de probabilidade. Inferência: estimação pontual e intervalar e testes de hipóteses. Predição: abordagens; séries temporais; regressão linear simples e múltipla. Regressão logística.

Administração Geral e Pública: Teoria da administração e das organizações. O processo administrativo. Funções de administração: planejamento, organização, direção e controle. Papéis e habilidades do administrador. Planejamento estratégico: conceitos, princípios, etapas, níveis, métodos e ferramentas. Planejamento tático. Planejamento operacional. Administração por objetivos. Organização: princípios de organização; estrutura organizacional; departamentalização; centralização e descentralização. Processo decisório: tipos de decisões; decisão racional; heurísticas; ferramentas de apoio à decisão. Comportamento organizacional: cultura organizacional; motivação; liderança; comunicação; equipes de trabalho. Controle: tipos de controle; sistemas de controle. Balanced scorecard. Gestão de pessoas: evolução; conceitos básicos; abordagem estratégica; indicadores de gestão de pessoas. Recrutamento e seleção de pessoas: visão geral e conceitos básicos; relação com os demais processos de gestão de pessoas; recrutamento interno e externo; técnicas de recrutamento e seleção. Análise e descrição de cargos. Treinamento e desenvolvimento: visão geral e conceitos básicos; relação com os demais processos de gestão de pessoas; métodos; avaliação de programas de treinamento e desenvolvimento. Gestão do desempenho: visão geral e conceitos básicos; relação com os demais processos de gestão de pessoas; métodos. Gestão por competências. Gestão da qualidade e modelo de excelência gerencial: principais teóricos e suas contribuições para a gestão da qualidade; ferramentas de gestão da qualidade. Gestão de projetos: modelos, etapas, elaboração, técnicas de análise e avaliação de projetos. Gestão de processos. Conceitos da abordagem por processos. Técnicas de mapeamento, análise e melhoria de processos. Noções de estatística aplicada ao controle e à melhoria de processos. BPM. Administração Financeira. Indicadores de Desempenho. Tipo. Variáveis. Princípios gerais de alavancagem operacional e financeira. Planejamento financeiro de curto e longo prazo. Conceitos básicos de análise de balanços e demonstrações financeiras. As reformas administrativas e a redefinição do papel do Estado; reforma do serviço civil (mérito, flexibilidade e responsabilização) e reforma do aparelho do Estado. Administração Pública: do modelo racional-legal ao paradigma pós-burocrático; o Estado oligárquico e patrimonial, o Estado autoritário e burocrático, o Estado do bem-estar, o Estado regulador. Processos participativos de gestão pública: conselhos de gestão, orçamento participativo, parceria entre governo e sociedade. Governo eletrônico; transparência da administração pública; controle social e cidadania; accountability. Gestão por resultados na produção de serviços públicos. Comunicação na gestão pública e gestão de redes organizacionais. Administração de pessoal. Administração de compras e materiais: processos de compras governamentais e gerenciamento de materiais e estoques. Sustentabilidade das contratações. Mudanças institucionais: conselhos, organizações sociais, organização da sociedade civil de interesse público (OSCIP), agência reguladora, agência executiva, consórcios públicos. Conceitos básicos de planejamento. Aspectos administrativos, técnicos, econômicos e financeiros. Formulação de programas e projetos. Avaliação de programas e projetos. Tipos de avaliação. Análise custo benefício e análise custo-efetividade. Governança Pública. Conceitos fundamentais. Princípios, diretrizes e níveis de análise. Sistema de governança. Práticas de governança. Gestão de Riscos: princípios, objetos, técnicas, modelos nacionais e internacionais, integração ao planejamento. Processo de Gestão de Riscos: comunicação, consulta, contextualização, identificação, análise, tratamento, monitoramento e retroalimentação. Boas práticas de gestão de Riscos. Processo de formulação e desenvolvimento de políticas: construção de agendas, formulação de políticas, implementação de políticas, financiamento de políticas públicas, indicadores de desempenho de políticas públicas. As políticas públicas no Estado brasileiro contemporâneo; descentralização e democracia; participação, atores sociais e controle social; gestão local, cidadania e equidade social. Planejamento e avaliação nas políticas públicas. Lei Federal nº 12.527/2011 e suas alterações (Lei de Acesso à Informação). Lei Complementar nº 131/2009 (Lei da Transparência).

Fluência em dados no edital concurso Receita Federal: conceitos, atributos, métricas, transformação de Dados. Análise de dados. Agrupamentos. Tendências. Projeções. Conceitos de Analytics. Aprendizado de Máquina. Inteligência Artificial. Processamento de Linguagem Natural. Governança de Dados: conceito, tipos (centralizada, compartilhada e colegiada). Ciência de dados: Importância da informação. Big Data. Big Data em relação a outras disciplinas. Ciência dos dados. Ciclo de vida do processo de ciência de dados. Papeis dos envolvidos em projetos de Ciência de dados e Big Data. Computação em nuvens. Arquitetura de Big Data. Modelos de entrega e distribuição de serviços de Big Data. Plataformas de computação em nuvem para Big Data. Linguagens de programação para ciência de dados: linguagem Python e R. Bancos de dados não relacionais: bancos de dados NoSQL; Modelos Nosql. Principais SGBD’s. Soluções para Big Data.

Não perca tempo com materiais que não vão te ajudar nesta reta final. Estude com quem vai protagonizar a lista de aprovados. Clique no botão abaixo:

ESTUDE PARA O CONCURSO RECEITA FEDERAL COM O DIREÇÃO CONCURSOS!

CONHECIMENTOS ESPECÍFICOS – ANALISTA-TRIBUTÁRIO

Direito Administrativo: Administração pública: princípios básicos. Poderes administrativos: poder hierárquico, poder disciplinar, poder regulamentar, poder de polícia, uso e abuso do poder. Ato administrativo: conceito, requisitos e atributos; anulação, revogação e convalidação; discricionariedade e vinculação. Organização administrativa: administração direta e indireta; centralizada e descentralizada; autarquias, fundações, empresas públicas, sociedades de economia mista. Consórcios públicos (Lei nº 11.107/2005). Órgãos públicos: conceito, natureza e classificação. Servidores públicos: cargo, emprego e função públicos. Lei nº 8.112/1990 (Regime Jurídico dos Servidores Públicos Civis da União e alterações): disposições preliminares; provimento, vacância, remoção, redistribuição e substituição; direitos e vantagens: vencimento e remuneração, vantagens, férias, licenças, afastamentos, direito de petição; regime disciplinar: deveres e proibições, acumulação, responsabilidades, penalidades; processo administrativo disciplinar. Processo administrativo (Lei nº 9.784/1999). Controle e responsabilização da administração: controle administrativo; controle judicial; controle legislativo. Responsabilidade extracontratual do Estado. Improbidade Administrativa (Lei nº 8.429/1992). Nova Lei de Licitações e Contratos da Administração Pública (Lei nº 14.133/2021). Serviços públicos. Conceito, pressupostos constitucionais, regime jurídico, princípios do serviço público, usuário, titularidade. Delegação de serviço público: autorização, permissão e concessão. Bens públicos: regime jurídico, classificação, administração, aquisição e alienação, utilização por terceiros: autorização de uso, permissão de uso, concessão de uso, concessão de direito real de uso e cessão de uso. Intervenção do Estado na propriedade: desapropriação, servidão administrativa, tombamento, requisição administrativa, ocupação temporária, limitação administrativa. Terceiro Setor: Entes paraestatais. Lei Geral de Proteção a Dados (Lei nº 13.709/2018)

Direito Constitucional no edital concurso Receita Federal: 1. Teoria Geral do Estado. 2. Os poderes do Estado e as respectivas funções. 3. Teoria geral da Constituição. 3.1. Conceito. 3.2. Origens. 3.3. Conteúdo. 3.4. Estrutura. 3.5. Classificação. 4. Supremacia da Constituição. 5. Tipos de Constituição. 6. Poder constituinte. 7. Os princípios constitucionais. 8. Constituição. 8.1. Interpretação e controle de constitucionalidade. 8.2. Normas constitucionais e inconstitucionais. 8.3. Competência dos tribunais. 8.4. Efeitos da decisão no controle de constitucionalidade. 9. Emenda, reforma e revisão constitucional. 10. Hierarquia das normas jurídicas. 11. Dos princípios fundamentais da Constituição da República Federativa do Brasil. 12. Dos direitos e garantias fundamentais. 13. Da organização do Estado político- administrativo. 13.1. Da Administração Pública. 13.2. Dos servidores públicos civis. 14. A organização dos Poderes. 14.1 O Poder Legislativo. 14.1.1. A fiscalização contábil, financeira e orçamentária. 14.1.2. O Controle Externo e os Sistemas de Controle Interno. 14.1.3. Tribunal de Contas da União. 14.2. O Poder Executivo. 14.2.1 O Presidente e o Vice-Presidente da República. 14.2.2. As atribuições do Presidente da República. 14.2.3. A responsabilidade do Presidente da República. 14.2.4. Os Ministros de Estado. 14.3. O Poder Judiciário. 14.3.1. Disposições Gerais. 14.3.2. O Supremo Tribunal Federal. 14.3.2. O Superior Tribunal de Justiça. 15. O Ministério Público. 16. A defesa do Estado e das instituições democráticas. 17. Da tributação e do orçamento. 17.1 Sistema Tributário Nacional. 17.2 Das finanças públicas. 17.2.1. Do orçamento. 18. Da ordem econômica e financeira. 19. Da ordem social. 20. Das disposições gerais e das disposições constitucionais transitórias.

Direito Tributário e Previdenciário: Direito Tributário: 1. Competência Tributária. 2. Limitações Constitucionais do Poder de Tributar. 2.1. Imunidades. 2.2. Princípios Constitucionais Tributários. 3. Conceito e Classificação dos Tributos. 4. Tributos de Competência da União. 5. Tributos de Competência dos Estados. 6. Tributos de Competência dos Municípios. 7. Simples. 9. Legislação Tributária. 10. Fontes do Direito Tributário. 10. Vigência da Legislação Tributária. 11. Aplicação da Legislação Tributária. 12. Interpretação e Integração da Legislação Tributária. 13. Obrigação Tributária Principal e Acessória. 14. Fato Gerador da Obrigação Tributária. 15. Sujeição Ativa e Passiva. Solidariedade. Capacidade Tributária. 16. Domicílio Tributário. 17. Responsabilidade Tributária. Conceito. 17.1. Responsabilidade dos Sucessores. 17.2. Responsabilidade de Terceiros. 17.3. Responsabilidade por Infrações. 18. Crédito Tributário. Conceito. 18.1. Constituição do Crédito Tributário. 18.2. Lançamento. Modalidades de Lançamento. 18.3. Hipóteses de alteração do lançamento. 18.4. Suspensão da Exigibilidade do Crédito Tributário. Modalidades. 18.5. Extinção do Crédito Tributário. Modalidades. 19. Pagamento Indevido. 20. Exclusão do Crédito Tributário. Modalidades. 21. Garantias e Privilégios do Crédito Tributário. 22. Administração Tributária. 22.1. Fiscalização. 22.2. Dívida Ativa. 22.3. Certidões Negativas. 24. Sigilo Fiscal. 25. Processo Administrativo Fiscal (Decreto nº 70.235, de 6 de março de 1972). Direito Previdenciário: 1. Aspectos teóricos e conceituais da Seguridade Social e Previdência Social. 2. Seguridade Social. 2.1. Origem e evolução legislativa no Brasil. 2.2. Conceituação. 2.3. Organização e princípios constitucionais. 3. Legislação previdenciária. 3.1. Conteúdo, fontes, autonomia. 3.2. Aplicação das normas previdenciárias. 3.2.1. Vigência, hierarquia, interpretação e integração. 3.3. Orientação dos tribunais superiores. 4. Regime Geral de Previdência Social. 4.1. Princípios e objetivos. 4.1. O Conselho Nacional de Previdência Social (CNPS). 4.3. Lei 8.213, de 24 de julho de 1991, atualizada até a data de publicação do edital). 4.3. Lei 8.212, de 24 de julho de 1991, em seu enfoque jurídico, atualizada até a data do edital (Lei do custeio4.4 Segurados obrigatórios. 4.5. Filiação e inscrição. 4.6. Conceito, características e abrangência de: empregado, empregado doméstico, empresário, contribuinte individual, equiparado ao contribuinte individual, microempreendedor individual (MEI), trabalhador avulso e segurado especial e Segurado facultativo; 4.8 conceito, características, filiação e inscrição. 4.9. Dos dependentes. 5. Trabalhadores excluídos do Regime Geral. 6. Empresa e empregador doméstico: conceito previdenciário. 6. Financiamento da seguridade social. 6.1. Receitas da União. 6.2. Receitas das contribuições sociais: dos segurados, das empresas, do empregador doméstico, do produtor rural, do clube de futebol profissional, de concursos de prognósticos e de outras fontes. 6.3. Salário de contribuição. 6.3.1. Conceito. 6.3.2. Parcelas integrantes e parcelas não integrantes. 6.3.3. Limites mínimo e máximo. 6.3.4. Salário-base: enquadramento, fracionamento, progressão e regressão. 6.3.5. Proporcionalidade. 6.3.6. Reajustamento. 6.4. Arrecadação e recolhimento das contribuições destinadas à seguridade social 6.4.1. Obrigações da empresa e demais contribuintes. 6.4.2. Prazo de recolhimento. 7. Responsabilidade solidária: conceito, natureza jurídica e características. 7.1. Aplicação na construção civil, na cessão de mão de obra e em grupo econômico. 8. Isenções e parcelamentos de contribuições: requisitos, manutenção e perda. 9. Crimes contra a seguridade social. 9. Infrações à legislação previdenciária.

Contabilidade Geral: 1. Contabilidade. Conceito, objeto, objetivos, campo de atuação e usuários da informação contábil. 2. Princípios e Normas Brasileiras de Contabilidade emanadas pelo Conselho Federal de Contabilidade (CFC). 3. Conceitos, forma de avaliação, evidenciação, natureza, espécie e estrutura. 4. Atos e fatos administrativos. 5. Livros contábeis obrigatórios e documentação contábil. 6. Variação do patrimônio líquido. Receita, despesa, ganhos e perdas. 7. Apuração dos resultados. 8. Regimes de apuração. Caixa e competência. 9. Escrituração contábil. Lançamentos contábeis; contas patrimoniais, resultado. 10. Fatos contábeis. Permutativos, modificativos e mistos. 11. Itens Patrimoniais. Conteúdo, conceitos, estrutura, formas de avaliação e classificação dos itens patrimoniais do ativo, do passivo e do patrimônio líquido. 12. Demonstrações contábeis. Balanço patrimonial, demonstração do resultado do exercício, demonstração de lucros ou prejuízos acumulados, demonstração das mutações do patrimônio líquido, demonstração dos fluxos de caixa e demonstração do valor adicionado. 13. Notas explicativas às demonstrações contábeis. Conteúdo, forma de apresentação e exigências legais de informações. 14. Ajustes, classificações e avaliações dos itens patrimoniais exigidos pelas novas práticas contábeis adotadas no Brasil trazidas pela Lei Federal nº 11.638/07 e suas alterações e Lei Federal nº 11.941/09 e suas alterações. 15. Estoques. Tipos de inventários, critérios e métodos de avaliação. 16. Apuração do custo das mercadorias vendidas, tratamento contábil dos tributos incidentes em operações de compras e vendas.

Legislação Tributária no edital concurso Receita Federal: 1. Imposto sobre a Importação. 1.1. Princípios e regras constitucionais aplicáveis ao imposto. 1.2. Fato gerador. 1.3. Contribuinte. 1.4. Base de cálculo. 1.5. Apuração. 2. Imposto sobre a Exportação. 2.1. Princípios e regras constitucionais aplicáveis ao imposto. 2.2. Fato gerador. 2.3. Contribuinte. 2.4. Base de cálculo. 2.5. Apuração. 3. Imposto sobre a Propriedade Territorial Rural. 3.1. Princípios e regras constitucionais aplicáveis ao imposto. 3.2. Competência e sujeito ativo. 3.3. Fato gerador. 3.4. Contribuinte. 3.5. Base de cálculo. 3.6. Apuração. 4. Imposto sobre a Renda e Proventos de Qualquer Natureza. 4.1. Princípios e regras constitucionais aplicáveis ao imposto. 4.2. Critérios orientadores. 4.2.1. Renda e Proventos. Conceito. 4.2.2. Disponibilidade Econômica ou jurídica. 4.2.3. Acréscimo patrimonial. 4.3. Tributação das pessoas físicas. 4.3.1. Fato Gerador. 4.3.2. Contribuintes. 4.3.3. Responsáveis. 4.3.4. Base de cálculo. 4.3.5. Deduções. 4.3.6. Tributação exclusiva. 4.3.7. Sistema de bases correntes. 4.3.8. Recolhimento mensal obrigatório (carnê-leão). 4.3.8. Tributação Definitiva. 4.3.9. Ajuste Anual. 4.4. Tributação das pessoas jurídicas. 4.4.1. Fato gerador. 4.4.2. Contribuintes. 4.4.3. Responsáveis. 4.4.4. Base de cálculo. 4.4.5. Despesas dedutíveis e indedutíveis. 4.4.6. Lucro real. 4.4.7. Lucro presumido. 4.4.8. Lucro arbitrado. 4.4.9. Lucros, rendimentos e ganhos de capital obtidos no exterior. 4.4.10. Preço de transferência. 4.4.11. Investimentos em sociedades coligadas e controladas avaliados pelo método do patrimônio líquido. 4.4.12. Reorganizações societárias. 4.4.13. Tributação na fonte. 4.4.14. Regime de caixa e regime de competência. 4.4.15. Apuração. 5. Imposto sobre Produtos Industrializados. 5.1. Princípios e regras constitucionais aplicáveis ao imposto. 5.2. Fato gerador. 5.3. Contribuinte. 5.4. Base de cálculo. 6. Imposto sobre Operações de Crédito, Câmbio e Seguro, ou relativas a Títulos ou Valores Mobiliários – IOF. 6.1. Princípios e regras constitucionais aplicáveis ao imposto. 6.2. Fato gerador. 6.3. Contribuinte. 6.4. Base de cálculo. 6.5. Apuração. 7. Contribuições Sociais. 7.1. Princípios e regras constitucionais aplicáveis às contribuições sociais. 7.2. Contribuição para o PIS/Pasep e Contribuição para o Financiamento da Seguridade Social – COFINS. 7.2.1. Princípios e regras constitucionais aplicáveis às contribuições. 7.2.2. Regime de apuração cumulativa. 7.2.2.1. Fato gerador. 7.2.2.2. Contribuinte. 7.2.2.3. Base de cálculo. 7.2.2.4. Apuração. 7.2.3. Regime de apuração não cumulativa. 7.2.3.1. Fato gerador. 7.2.3.2. Contribuinte. 7.2.3.3. Créditos. 7.2.3.4. Base de cálculo. 7.2.3.5. Apuração. 8. Contribuição Social sobre o Lucro Líquido. 8.1. Princípios e regras constitucionais aplicáveis à contribuição. 8.2. Fato gerador. 8.3. Contribuinte. 8.4. Base de cálculo. 8.5. Apuração. 9. Contribuição de Intervenção no Domínio Econômico incidente sobre a importação e a comercialização de petróleo e seus derivados, gás natural e seus derivados, e álcool etílico combustível – Cide-Combustíveis (Lei nº 10.336, de 19 de dezembro de 2001). 9.1. Princípios e regras constitucionais aplicáveis à contribuição. 9.2. Fato gerador. 9.3. Contribuinte. 9.4. Base de cálculo. 9.5. Apuração. 10. Contribuição de Intervenção de Domínio Econômico destinada a financiar o Programa de Estímulo à Interação Universidade-Empresa para o Apoio à Inovação (Lei nº 10.168, de 29 de dezembro de 2000). 10.1. Princípios e regras constitucionais aplicáveis à contribuição. 10.2. Fato gerador. 10.3. Contribuinte. 10.4. Base de cálculo. 10.5. Apuração.